Mein letztes Depotupdate hier auf dem Blog ist vom April. Also schon eine Weile her. Ich nehme dies zum Anlass die aktuelle Entwicklung zu posten.

Inhaltsverzeichnis

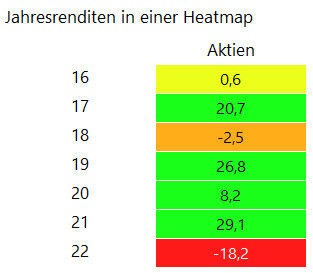

Performance 2022

Ich habe ein recht breit gestreutes Portfolio und von daher ist der Kursrückgang auch an meinem Portfolio nicht vorbeigegangen. Das ist aber völlig in Ordnung, denn ich fand die Bewertungen schon im Sommer 21 zu hoch.

Dieses Jahr steht eine Jahresrendite von -18,2% zu Buche.

Im nächsten Diagramm seht ihr die Performance des Portfolio (Blau) im vgl. zum SP500 (rosa). Das grüne Diagramm ist die deutsche Inflationsindex (HVPI). Die Daten habe ich aus Portfolio Performance.

Ich hatte schon mal begründet, warum ich nicht gleich den SP500 ETF nehme. Hier das Video dazu. Ab Minute 1:50 findet ihr die Erläuterung.

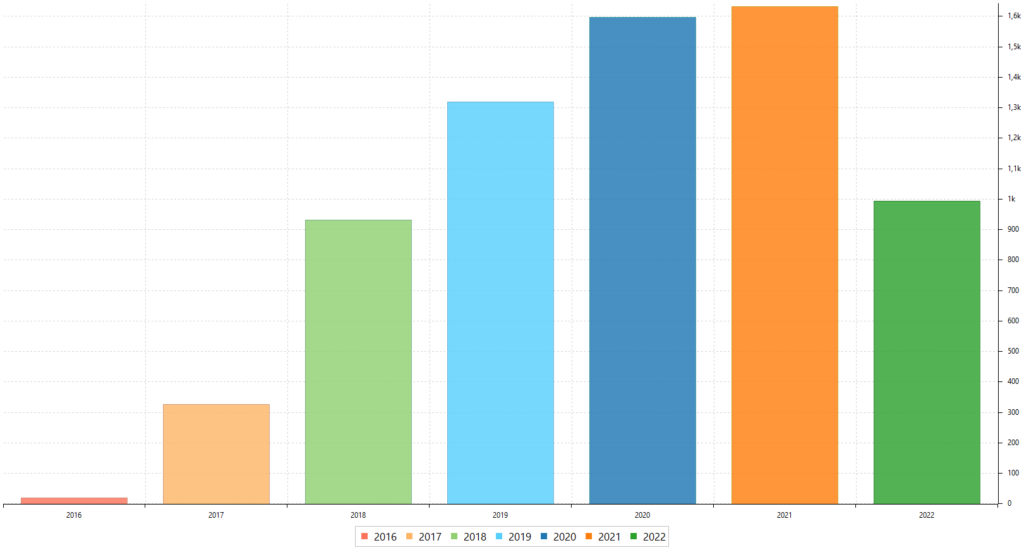

Dividenden

Dividenden machen beim SP500 beispielsweise über 30% der Gesamtperformance aus (hier). Stand heute stehen Brutto 1100 Euro an Dividenden zu Buche. Insgesamt habe ich bisher seit 2016

7969,96 Euro Brutto erhalten. (6815,07 Euro netto)

Ich freue mich auf die zweite Jahreshälfte, denn einige größere Dividendenzahler stehen noch aus wie bspw. National Grid oder KDDI, die 2x im Jahr ausschütten.

Insgesamt konnte ich jedes Jahr eine Steigerung erreichen und das will ich auch weiterhin schaffen.

Wachstumsfirmen

Viele der Wachstumsfirmen bei mir im Depot sind im stark im Minus. Das ich hier zuerst mit kleinen Beträgen einsteige hat sich bewährt. Eventuell baue ich bei reinen Wachstumsfirmen in Zukunft auch einen Stop Loss ein, um ggf. dann später günstiger einzukaufen. Aber auch die ein oder andere zyklische Firma ist im stark im Minus. Zyklische Firmen antizyklisch kaufen -> Notiz an mich selbst, wobei das keine Garantie ist, dass es nicht noch weiter runtergehen kann oder man den Tiefstpunkt erwischt. Hier ist gerade bei BASF und Evonik die Stimmung sehr schlecht, da Russland die Lieferung von Gas nun nach und nach einstellt.

Bei Evotec und Nio seht ihr in der Gesamtperformance (rechte Spalte) ein plus, da ich hier nur noch den Gewinn investiert habe oder schon mal Gewinne mitgenommen hatte. Die mittlere Spalte zeigt nur die Kursperformance.

Bärenmarkt

Wir sind nun beim SP500 seit dem 13.Juni in einem Bärenmarkt (> -20% vom Allzeithoch entfernt). Ich habe mir für solche Fälle bzw. Zeiten eine Liste von Firmen (im Kopf) die ich gerne kaufen oder aufstocken würde.

Bei einer Inflation von über 8% fühle ich mich mit Sachwerten langfristig sicherer, auch wenn es kurzfristig vermutlich noch weiter abwärts geht. Aber wer weiß das schon. Deswegen achte ich auch auf die Bewertungen und wenn diese mir gefallen, kaufe ich oder starte einen Sparplan.

Folgende Firma werde ich neu anfangen und besparen:

Ich wollte sie neben PepsiCo schon lange im Depot haben. Es gibt kaum eine Ecke auf der Welt in der nicht die Produkte von Coca Cola konsumiert werden. Jetzt sind sie auch nicht wirklich günstig, aber ich starte schon mal den Sparplan diesen Monat, sonst finde ich hier nie einen Einstieg. Mir gefällt hier einfach der defensive der Charakter der Firma und deswegen will ich sie auch im Depot haben. Denn mit Microsoft und vor allem Nvidia habe ich zwei sehr Wachstumsstarke, aber mit Nvidia auch konjunktursensitive Firmen als Top 2 Positionen und mir gefallen generell Firmen deren Produkte man im Alltag sieht und nutzt.

Den Sparplan für Intel habe ich wieder gestartet und werde etwas aufstocken. Hintergrund ist, dass Intel nun auch dedizierte Grafikkarten entwickelt hat und hier Nvidia und AMD mittelfristig, meiner Meinung nach, etwas Marktanteile wegnehmen kann, auch wenn es noch nicht für die TOP-Leistung bei Grafikkarten reichen sollte. Intel ist nach wie vor eine Turnaround Storie die sicherlich noch viel Zeit und Geld in Anspruch nehmen wird. Die Bewertung finde ich sehr attraktiv im Moment.

Alphabet werde ich ebenfalls etwas aufstocken. Die Bewertung ist einfach zu gut aus meiner Sicht. Natürlich kann der Kurs weiter fallen und Alphabet wird in einer Rezession weniger Umsatz machen, weil Werbebudgets gekürzt werden. Aber auf Dauer kann sich niemand leisten keine Werbung zu machen und Alphabet ist mit Google und Youtube erstklassig aufgestellt, nach meiner Meinung. Das Wachstum mit der Cloud ist auch stark gewesen im letzten Quartalsbericht.

Weitere Aktivitäten

Ich hatte vier Trades probiert und alle habe ich mit kleinem Verlust geschlossen. Das sagt auch viel über den Markt aus oder über meine Tradingfähigkeiten 😀

Die Sparpläne die ich oben genannt habe, sind nicht die einzigen:

Munich RE,

Tokio Marine Holding,

Texas Instruments,

Evonik

und ein (noch) kleiner Sparplan der Toronto Dominion Bank

sind weitere Aktivitäten.

Hinzu kommen 1:1 Dividendenreinvestments in Firmen wie Verizon und Unilever.

Mein letztes Video dazu findet ihr hier. Über ein Abonnement des Kanals würde ich mich freuen.

Fazit

Ich nutze die aktuellen Rückgänge am Markt für weitere Zukäufe die ich größtenteils im Sommer 2021 eingestellt hatte, da mir die Bewertungen zu heftig wurden. Die Rückgänge habe ich genutzt um Firmen wie Moderna und MongoDB zu kaufen, als ersten Einstieg sozusagen. Nun kaufe ich per Sparplan Valuefirmen neu oder stocke auf. Außerdem habe ich wie geplant etwas mehr Cash auf dem Verrechnungskonto 😀. Wie schon in diversen Videos und Beiträgen erwähnt, werde ich dies in Zukunft mehr beachten, denn mit Cash kann man bei Rückgängen ordentlich zukaufen, während man mit den investierten Aktien weiter im Markt investiert bleiben könnte (dazu bald mehr).

Hierzu empfehle ich euch nachfolgendes Interview. Nehmt euch die Zeit. Man kann hier viel lernen. Für mich ist es eine schöne Wiederholung und den Cashaspekt hat Andreas Beck sehr gut erklärt.

Es handelt sich wie immer um keine Kauf- oder Verkaufsempfehlung, sondern lediglich um meine Gedanken und Aktivitäten im Depot.

Entdecke mehr von LetMoneyWork.de

Melde dich für ein Abonnement an, um die neuesten Beiträge per E-Mail zu erhalten.